深度报告 | 医疗器械国产替代进口形势分析(2)

● 化学发光

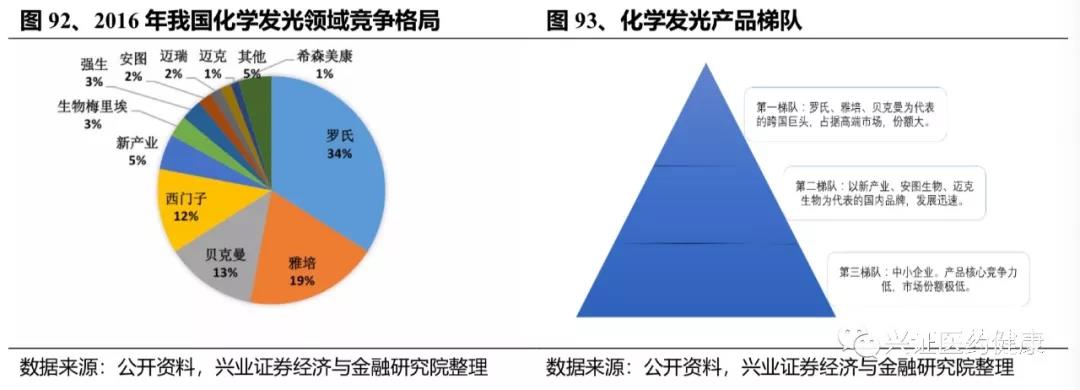

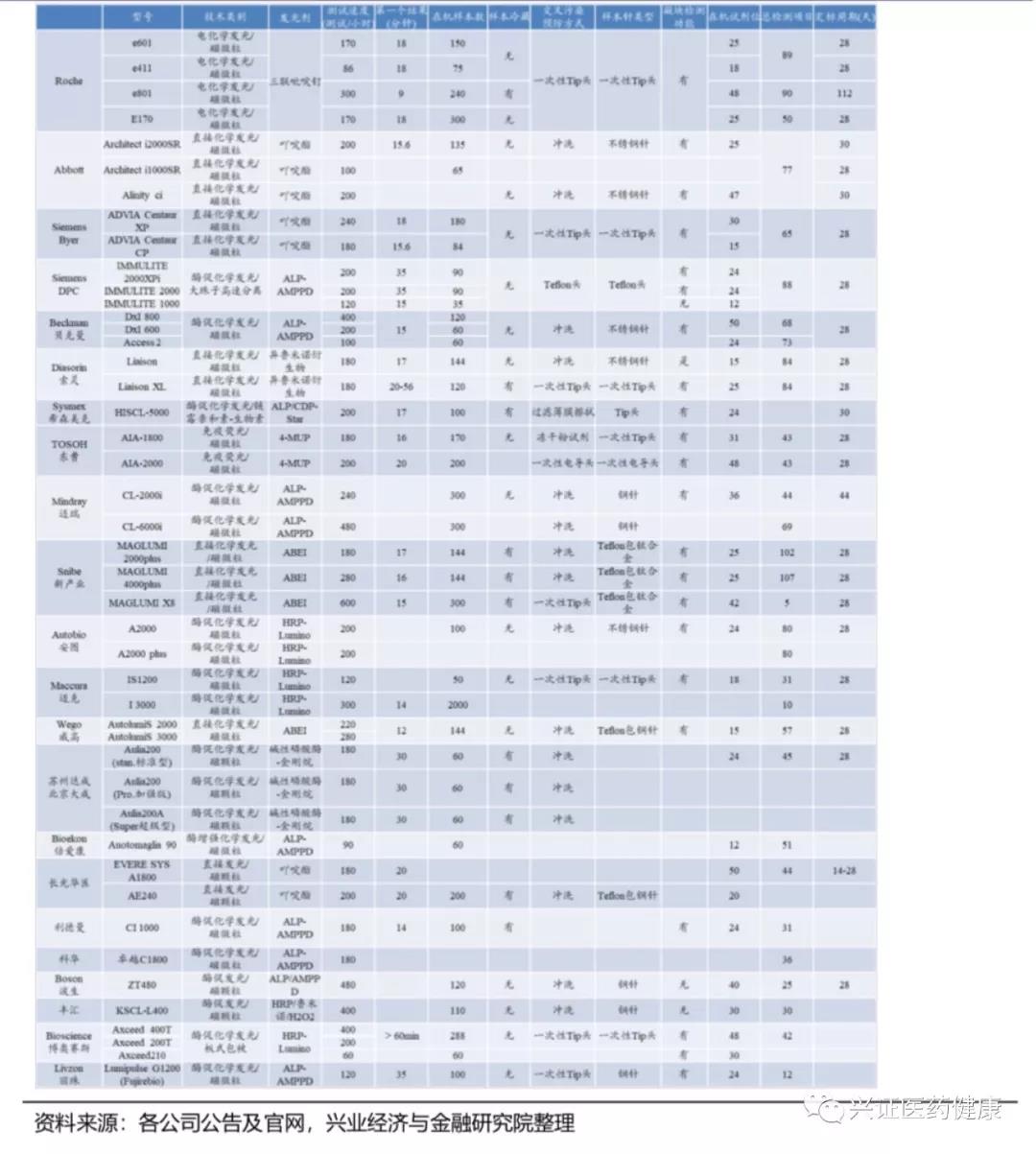

化学发光免疫诊断技术以化学发光剂、催化发光酶等物质标记抗原或抗体,当被标记的抗原或抗体与相应抗体、抗原相结合后,发光底物受发光剂、催化酶等物质作用,发生氧化还原反应。相较于传统生化诊断,化学发光具有自动化程度高、特异性好、精确度高、检测范围广等优势。化学发光是IVD巨头的必争之地,自2003年西门子化学发光产品进入中国以来,IVD四巨头罗氏、雅培、丹纳赫(2011年并购贝克曼)和西门子占据化学发光市场70%以上的份额,强生、生物-梅里埃和希森美康等跨国巨头也加紧中国市场的攻城略地。自2011年新产业和迈克首批推出国产全自动化学发光免疫分析仪以来,国产品牌加入竞争。目前国内发光市场基本形成“4+4”的竞争格局,罗氏、雅培、西门子、贝克曼4家外资巨头占有超过70%的市场份额,三甲医院是其主要客户,国内企业新产业、安图生物、迈克生物、迈瑞医疗4家占有近10%的市场份额。

-

百亿市场空间,未来5年当之无愧的“黄金细分”

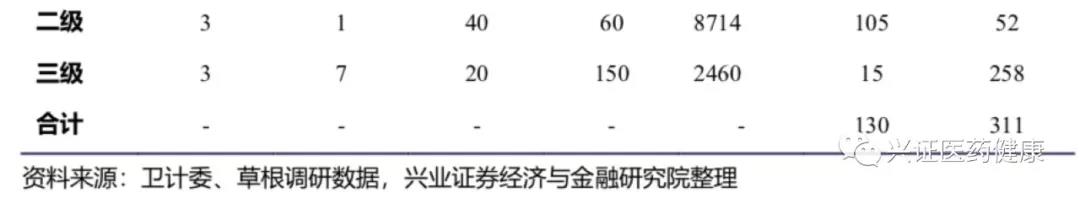

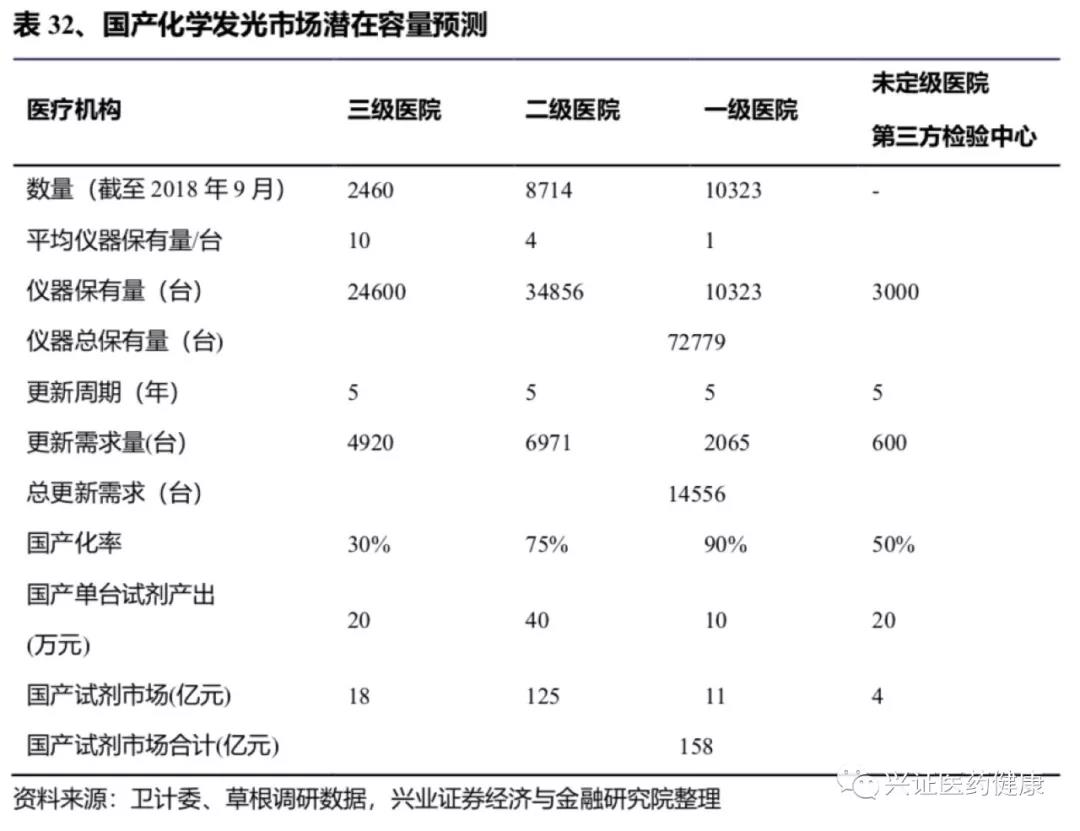

我们通过医院端的市场对于化学发光的市场规模进行估算:截至2018年9月,国内三级医院、二级医院、一级医院数量分别为2460、8714、10323家。自上而下测算发光需求,对于三级医院,精确、稳定的检测结果是其关注重点,这也是进口化学发光品牌的“基本盘”。根据草根调研数据,国内顶尖三甲医院中心检验室大约拥有几十台发光仪器,仪器厂商较为分散,进口占据90%的市场;普通三级医院拥有约10台发光仪器,每个厂家仪器各1台,专机专用,检测该厂家拳头项目,例如罗氏的肿瘤标志物、雅培的传染病等,进口仪器与国产仪器的比例约为7:3;对于二级医院,平均拥有4台发光仪器,由于其关注检验的性价比,平均拥有3台国产发光仪器,这也是国产品牌的“主战场”;对于一级医院,更为关注是否可以开展发光检测项目及性价比,平均拥有1台机器,多为国产。

根据装机量及单机产出,我们估算出国产试剂医院端市场规模约为130亿元。此外,化学发光仪平均更换周期为5年,2019年之后每年仪器的更新需求便将超过2万台,若按照目前的医院数量,加上更新换代的需求,国产试剂市场规模约为158亿元。我们认为随着未来国产品牌装机量的增加和单台产出的提升,国产品牌化学发光试剂市场持续扩容。

近几年,国产品牌化学发光仪装机数量和保有量持续增加,项目检验菜单也日益完善,安图生物、迈瑞医疗等企业的化学发光试剂维持40%以上的增速高速增长。

-

进口替代短期或难实现,长期大势所趋

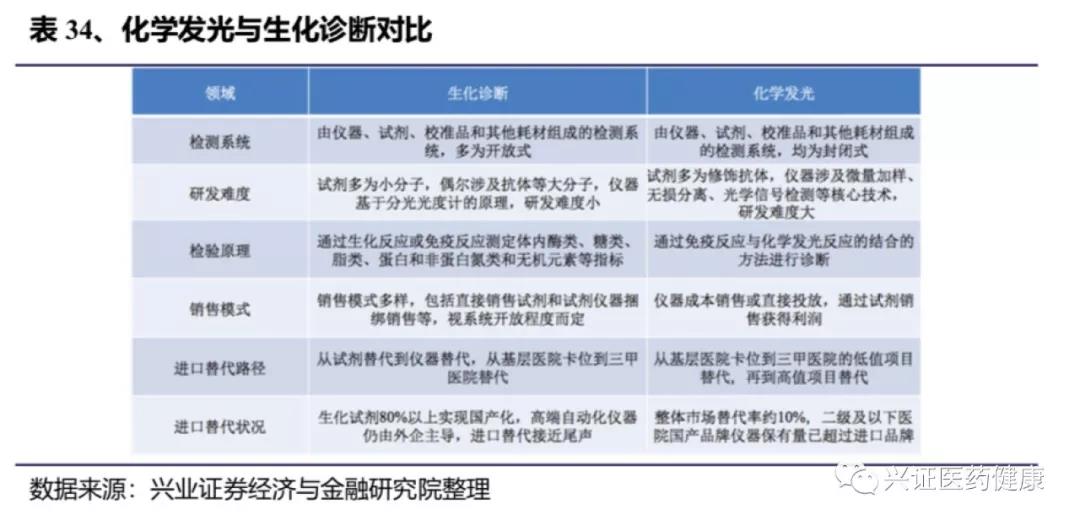

进口替代是优质仿制药、高值耗材和大型医学设备等高附加值与高技术壁垒细分领域的重要投资逻辑,对于化学发光行业也并不例外。相比于生化诊断的进口替代,化学发光作为类似的细分领域,有较大的不同之处:生化诊断与化学发光的核心差别在于前者大多数为开放式系统,而后者均为封闭式系统,开放式系统与封闭式系统在研发难度和销售模式上有所差异,决定了化学发光的进口替代过程存在一定难度。

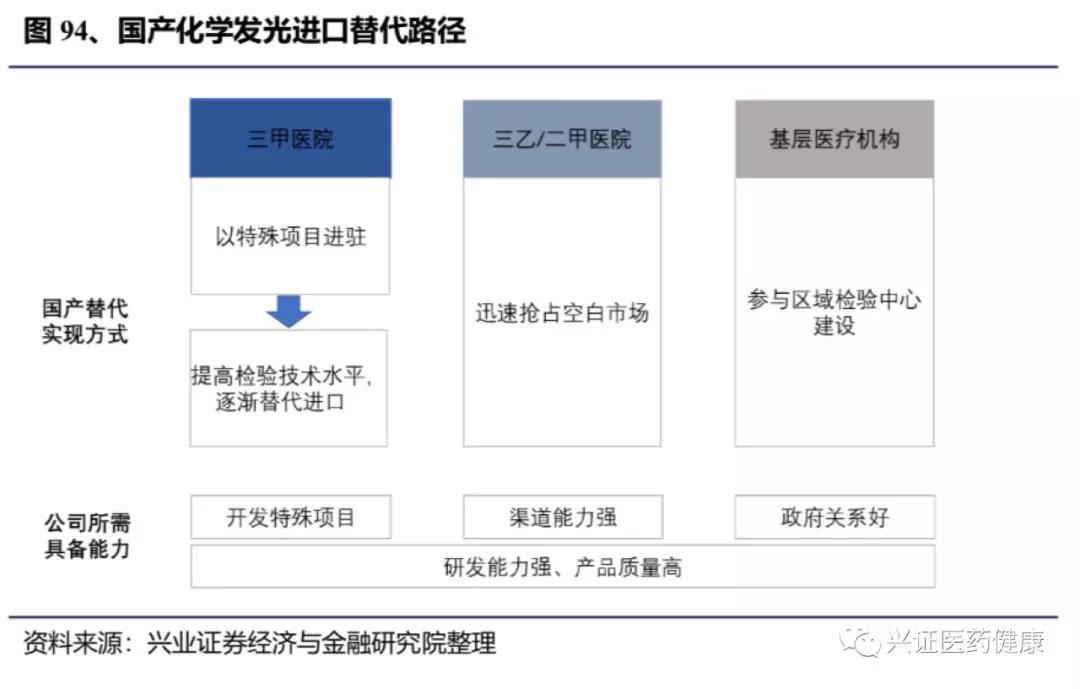

客观来讲,目前国产品牌的化学发光在准确度、稳定性、试剂质量和仪器检测速度等指标上与进口品牌有一定差距,且由于化学发光检测多种技术路线并存,厂家难以通过量值溯源等方式证明产品质量,短期内国产品牌对进口品牌大面积替代的可能性较低。长期来看,化学发光毕竟是一项相对成熟的检测方法,随着国产产品的质量逐步被三甲医院认可和接受,检验科室的低值检测项目将逐渐被替代,我们认为占发光总检测量的30%以上的传染病领域有望率先实现进口替代,国内安图生物等企业的检测结果已和罗氏的“金标准”相差无几,五年后化学发光的整体国产占有率有望达到30%以上。

在化学发光原材料方面,国产化学发光厂家正在逐步摆脱酶、抗原抗体等核心原料严重依赖国外进口的现状,如安图生物已经实现70%以上原材料自产。近两年来,菲鹏与瀚海新酶等国内公司已完成了对于诊断试剂原料的初始布局,攻克了部分原料酶的研发与生产难题,例如菲鹏生物目前拥有700余款酶免/发光产品,瀚海新酶也已经推出14款高端IVD原料酶产品。随着研发的持续进行,国内IVD诊断原材料领域的空白将被逐步填补。

-

精准布局:二级及以下医疗机构是国产化学发光的“主战场”

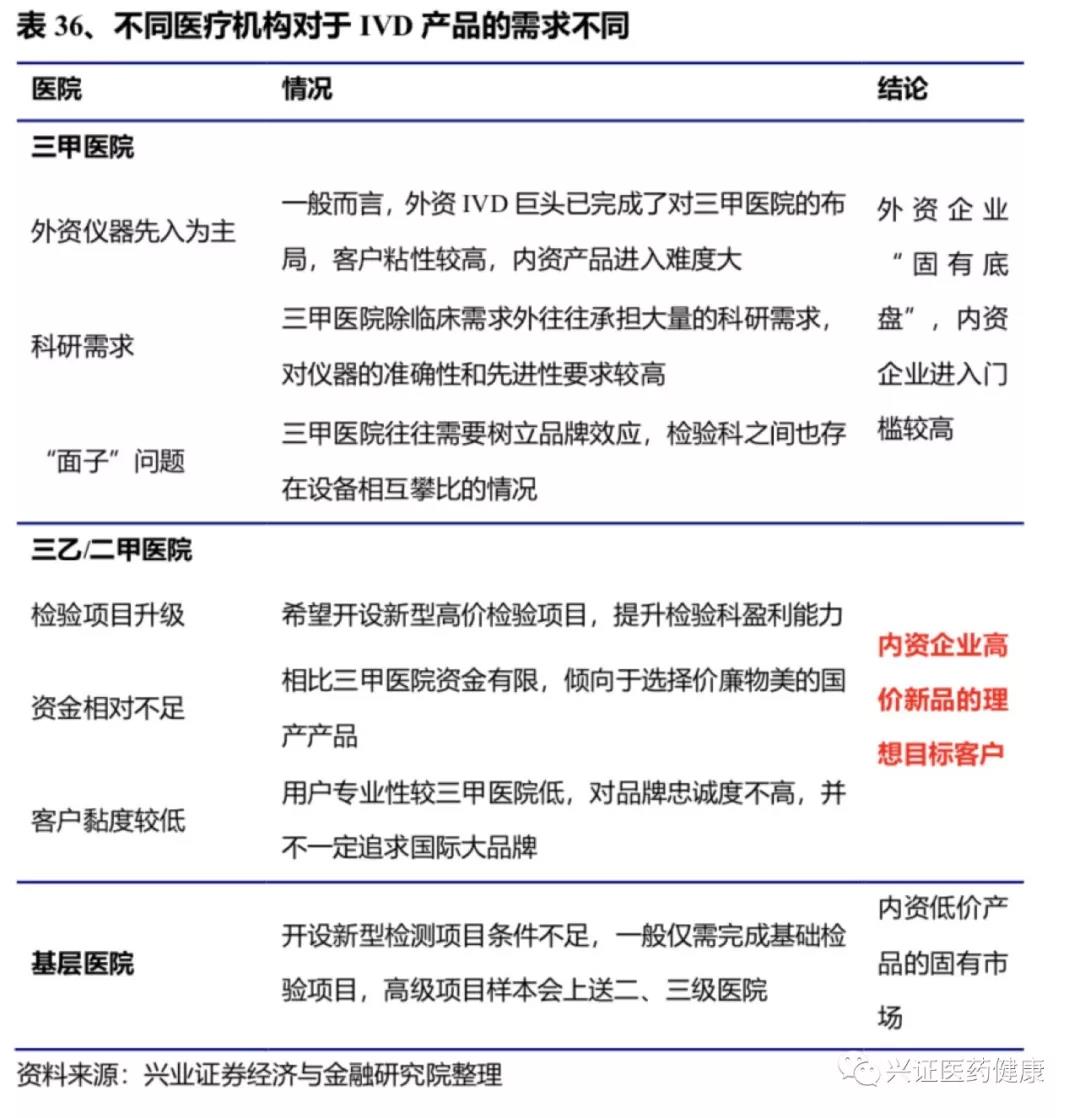

化学发光是典型的技术驱动型产业,研发壁垒较高。国产品牌的可靠性和稳定性暂时难以满足大型三甲医院要求,但与二级及以下的基层医院的刚性需求相契合。国产品牌在三甲医院虽投放了少量特色检验项目,但难以获得肿瘤标志物等核心项目,市场有限;而二级及以下的基层医院存在传染病(肝炎检测)、性腺、甲功等大容量项目的刚性方法学替代需求,且较低的试剂价格(一般为进口试剂的30%-50%)也满足了医院对经费预算限制。

在IVD领域,因为医院检验费是打包收费的,即检验费用已经包含了相应的诊断产品费用,所以虽然医院有动力选择高价格的新型检测技术,但在技术平台确定后(即检验费用确定后),诊断产品即成为医院的成本。在这种情况下,对于技术性能相当或类似的同种产品,显然医院将偏好价格更低的产品,而低价格正是国内IVD龙头公司相比跨国公司的主要竞争优势。

三甲医院由于外资产品先入为主,加之对科研和设备品牌的需求,内资产品(尤其是诊断仪器)进入难度较大;基层医疗机构则由于经费和病人数目有限,难以形成规模效应,对于高通量的新检测技术需求并不大;而三乙/二甲级别的中档医院既有动力开展高价检测项目,又由于资金相对不足,倾向于选择物美价廉的产品,因此是内资企业新产品的理想目标客户(且从历史上来看,国内IVD龙头企业的全自动生化仪/血液分析仪也主要是在三乙/二甲医院进行销售)。

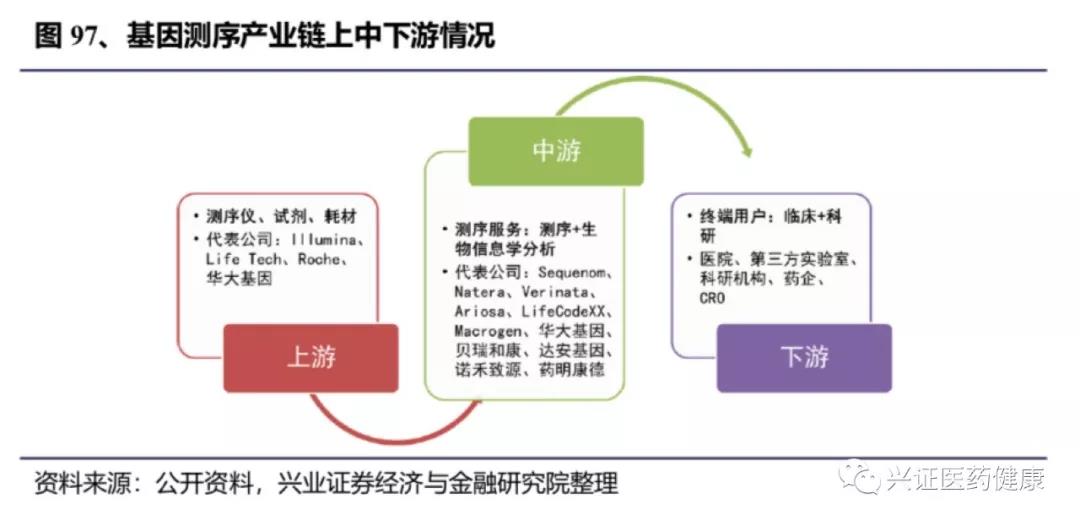

● 分子诊断

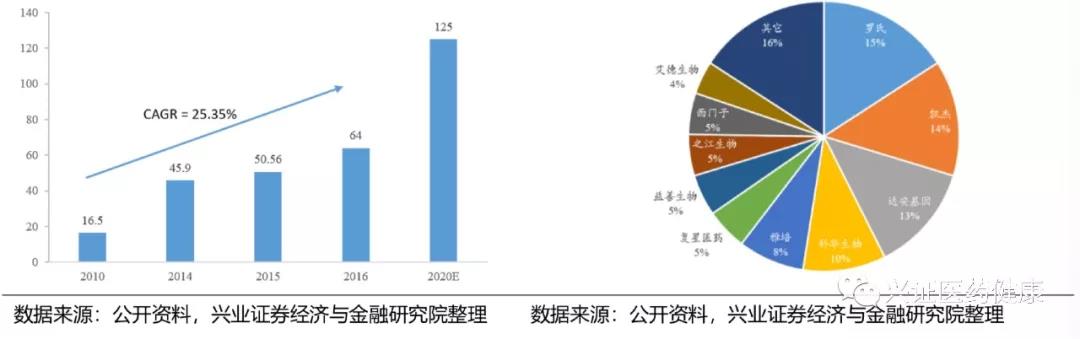

分子诊断是精准医疗的技术基础,也是IVD增速最快的子行业。由于分子诊断是从基因层次进行检测,因此检测灵敏度和准确性相对较高,可在感染初期识别病毒或者提早确认基因缺陷,从而提供个性化的医疗诊断服务,主要应用于遗传病、传染性疾病、肿瘤等疾病的检测与诊断。分子诊断逐步由以PCR为主变成以基因测序为主,以PCR、荧光原位杂交(FISH)、基因芯片为辅的多种检测手段共存的分子诊断市场。基因测序因为其高通量、操作方便、信息量丰富、应用范围宽等优点成为最有前途的检测技术,目前属于“黄金投资时期”。2010年我国分子诊断市场规模仅为16.5亿元,到2016年已达到64亿元,期间复合增长率高达25.35%,预计2020年有望实现125亿元。

我国分子诊断技术起步较晚,市场占有率低。最近5年,国内在测序仪上的开发策略分为两类:第一类是通过与国外生产商合作,买断产品在国内的全部专利;第二类是自主研发模式。无论第一类还是第二类,国产测序仪都一定程度上抢占了Illumina、Life Technologies公司的市场份额。2012年,华大基因并购美国基因测序公司CG,2014年BGISEQ-100(基于Life Tech的Ion Proton测序平台)和BGISEQ-1000(基于CG的测序平台)基因测序产品率先获批上市,2016年10月及2017年1月,华大基因BGISEQ-500基因测序仪器及无创产前基因测序业务的配套试剂获得了CFDA医疗器械注册。

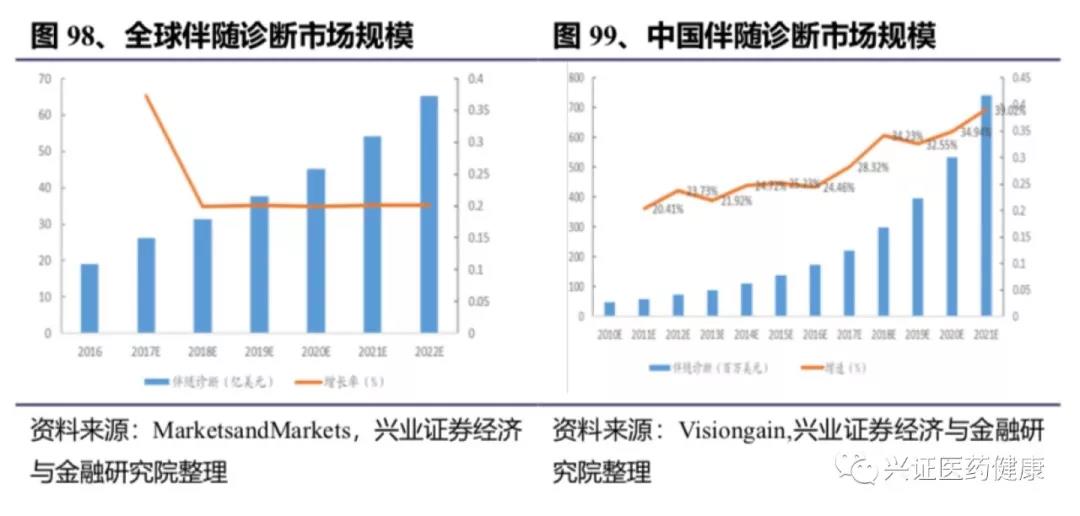

伴随诊断(companion diagnostic,CDx)指能够提供患者针对具体药物的检验报告、有助于降低药物使用的风险并提高药物治疗有效率的诊断技术。伴随诊断是分子诊断的下游应用,通过对与疾病相关的结构蛋白质等免疫活性分子,以及编码这些分子的基因进行检测来确定个体是否携带遗传基因或相关部位已发生病变,精准的伴随诊断结果能为临床选择合适的靶向药物提供有力的依据,通过检测人体内差异蛋白、突变基因等,筛选靶向药物最佳用药人群,对患者进行个性化医疗,其适应症范围主要集中在肿瘤领域。根据MarketsandMarkets数据,2016年全球伴随诊断市场规模约19亿美元,到2018年预计31亿美元,2016年至2022年的年复合增长率将达到22.78%。目前中国市场规模约3亿美元,过去7年,中国CAGR超30%,且有加速趋势。

百亿市场空间,技术更新进一步拓宽天花板。随着我国老龄化加深及肿瘤患者生存率提升,持续增加的肿瘤患者会在存量及增量两个维度上,增加对伴随诊断产品的需求。按当前每年主要靶向药物覆盖癌种的发病人群为基础,基于目前的检测技术以及当前渗透率和预期渗透率(我国30%左右,欧美等发达国家达到70-80%)进行估计。目前在医院内开展的伴随诊断还是以PCR技术平台为主的试剂盒,基于NGS平台的检测试剂盒及液体活检的试剂盒于2018年陆续获批,预计2019年将大规模开展进院。基于以上假设,我们可以测算出,伴随诊断的静态市场空间在百亿以上。

|

|

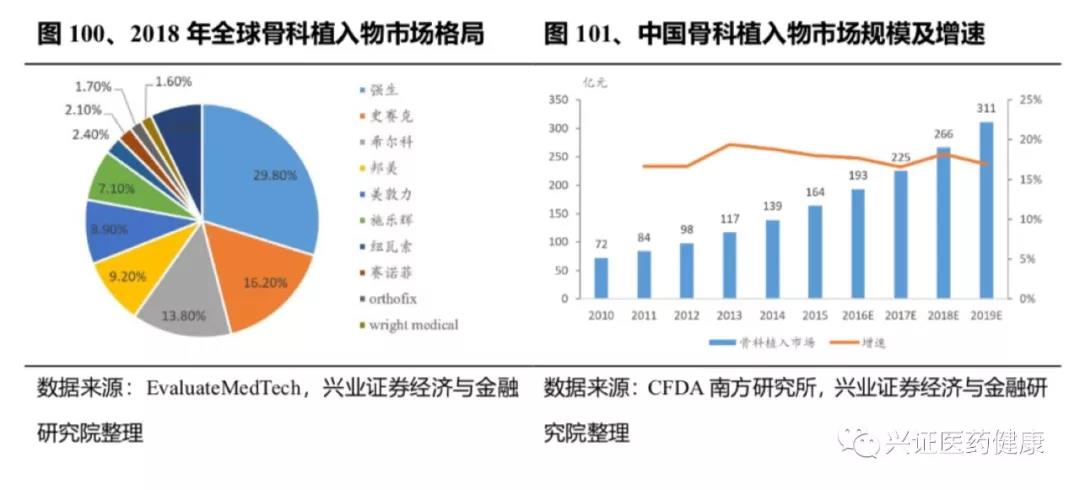

● 骨科植入物

骨科植入物属于高值耗材的重要大类之一,国内市场一般有创伤、脊柱和关节三个细分。根据EvaluateMedTech 2018年发布的统计报告,骨科植入物在2018年营业收入达到375亿美元,仅次于体外诊断、心血管以及影像诊断,为全球医疗器械行业第四大细分领域,占有总行业8.50%的市场份额。以全球骨科市场的角度来看,骨科行业的市场集中度很高,并且集中度有逐步提升的趋势。2018年,前十大厂商占据整个市场92.8%的市场份额,而在2011年这一数字为80.3%,市场集中度的上升主要归功于大公司的并购,例如强生在2012年并购辛迪思后,市场份额从2011年的17.3%提升至2018年的29.8%。

由于近年来中国老龄化程度的加深,老年骨病如骨质疏松、椎间盘突出、股骨颈骨折等的发病率也持续提升,国内骨科植入物市场在2010年至2017年高速发展,复合增速在15%左右,已成为世界第二大骨科植入物市场,预计未来十年,骨科植入物在我国的发展潜力依然巨大。

-

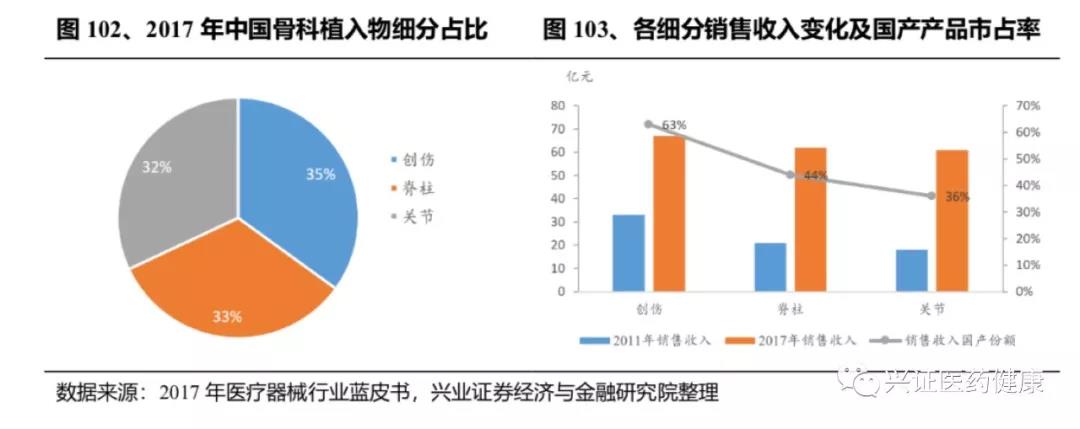

国内各细分市场增长迅速,进口替代进行中

在国内市场,创伤、脊柱和关节三类细分销售收入占比接近。其中,创伤植入类产品2010年-2017年销售收入由33亿元提升至67亿元,复合增速为12.53%,国产化比例达到63%。该领域技术壁垒最低,是国内生产厂商技术最为成熟、开发较早、国产化进程最高的细分。目前,国内市场份额较高的厂商有大博医疗、威高骨科和天津天正,提供了市面上近三分之一的国产创伤类产品,而行业内其他厂商则普遍规模较小。脊柱类产品2010-2017年销售收入由21亿元增长至62亿元,复合增速19.77%,国产化比例约为44%,进口替代程度低于创伤类产品,但市场集中度更高,国产厂商大博、威高、天正占据了国产脊柱类产品近一半的份额。2010-2017年人工关节类产品销售收入由18亿元增长至61亿元,复合增速最高为22.56%,但国产化进程最慢,进口产品依然占有绝对主导地位,主要原因是关节植入使用寿命可到15-20年,且生产工艺复杂,一方面对于生产厂商进入壁垒高、研发投入大,另一方面关节植入大多为终身植入,消费者更倾向于选择技术发展成熟、口碑及服务都更有保障的进口产品。但随着爱康、春立等国产公司技术的发展以及医保政策的影响,人工关节类产品将成为骨科进口替代潜力最大的细分。

与进口骨科植入产品相比,国产产品的主要竞争力在于价格优势。国产产品销售价格可做到进口产品的二分之一甚至三分之一,根据Frost & Sullivan的数据,2016年国产髋关节植入物的平均出厂价为2908元/套,而进口产品则为11460元/套。在国产产品质量安全、技术水平与进口产品相当的前提下,巨大的价格优势必将抵消品牌效应,将消费意愿向国产产品倾斜。目前,国产化进程进入下半场的创伤类及脊柱类生产厂商便是以性价比为切入点。

外资企业为了维持在发展潜力巨大的中国市场份额,应对大规模降价对利润冲击,将有更大的动力并购国内现有的优秀骨科生厂商。比如国内早期骨科领导者之一的康辉早在2012年便被美敦力并购,另一龙头企业创生也在2013年被史赛克并购。技术的更新步伐也有望加快,3D打印技术用于骨科植入耗材很可能将成为下一个风口,SI-BONE与OSSEUS等公司的3D打印关节都在2017年通过FDA批准上市,与爱康的技术形成对立态势。手术机器人在骨科矫正领域的应用也将在未来十年日趋成熟。预计国内外骨科生产厂商围绕着技术与成本展开的竞争将进入白热化状态。